Na burze obchoduji živě od roku 2008, kdy samotnému studiu tradingu se věnuji od roku 2007. Tedy asi rok mi trvalo než jsem si otevřel u brokera reálný obchodní účet a provedl první obchod. V dnešním článku zcela otevřeně shrnu tyto svoje první burzovní krůčky.

Osobně rozděluji svou burzovní kariéru na dobu před „procitnutím“ a po. Nechci říct, že se k době před „procitnutím“ nerad vracím, že mě způsobuje nějaké psychické trauma, ale spíše se tak nějak soustředím na období, kdy jsem začal dělat věci správně. Snažím se soustředit hlavně na to, co mi funguje a zaměřuji svůj focus hlavně na věci, které mi přinášejí zisky. I to špatné je k něčemu dobré a není od věci si čas od času jej připomenout. A to nejen z důvodu, že bychom se měli ze svých chyb poučit. Obchodník by měl neustále vnímat svůj progres. Je to taky trošku taková nostalgie, 12 let je dlouhá doba.

V minulosti jsem své začátečnické chyby a celkově svůj vývoj již několikrát zkoumal. Svých předchozích omylů jsem si vědom a vnímám je. Nicméně ještě nikdy jsem si neudělal takovou komplexní inventuru, ke které se chystám právě nyní, a to veřejně.

Své začátky nyní s odstupem času a nabytými zkušenostmi již vnímám úsměvně. Rozhodně to ale nebyla procházka růžovým sadem, full-time burzovním obchodníkem jsem se nestal ze dne na den. V žádném případě ani současným začínajícím obchodníkům nenasazuji růžové brýle v tom smyslu, že bych jim tvrdil, že se full-time stanou během prvního roku. Za tímto mým částečným úspěchem (jelikož se nejedná o trvalý stav, kdykoliv se může cokoliv změnit, stojím nohama pevně na zemi) stojí spousta dřiny, mnoho bezesných nocí, odříkání a sebezapření a bolesti z prosezeného sedacího ústrojí :-D. Věřím, že existuje spousta nadanějších obchodníků, kteří měli své začátky daleko jednodušší a všechno to zvládli v daleko kratším čase, bez tolika zbytečných chyb a při menším úsilí. Nicméně tato má cesta mě utvrzuje v tom, že tvrdá práce, píle a vytrvalost předčí talent a nadání. A pokud má někdo cíl, je dostatečně trpělivý si za tímto vytrvale jít, tak to dokáže. A pokud Vás tato burzovní pomyslná cesta bude bavit a naplňovat stejně jako mě, věřte, že bude ubíhat daleko rychleji.

Doufám, že tato má inventura bude pro Vás přínosná, že pro Vás bude motivací v tom smyslu, že stát se full-time obchodníkem je skutečně možné, i když začátky nejsou jednoduché. Věřím, že se ve spoustě mých chyb sami uvidíte a zjistíte, že vlastně děláte nebo jste dělali stejné chyby jako já. Chyby Vás totiž posouvají na Vaší cestě kupředu, tyto neznamenají konečnou stopku, ale pouze drobnou překážku v cestě, kterou je potřeba překročit a pokračovat dál.

Jak bude tato moje inventura koncipovaná?

- V prvním bloku se podívám na všechny chyby, kterých jsem se dopouštěl, a kterých jsem si vědom. Pokusím se sebereflektivně každou chybu rozebrat a popsat, jaké kroky jsem podnikl k její nápravě. V tomto bloku najdete i každý obchodní systém, který jsem v té době obchodoval, samozřejmě včetně zamyšlení, co na tomto bylo špatně.

- Dále shrnu obchodní výsledky, jakých jsem během svého první live trading roku dosáhl.

- No a na závěr se pokusím popsat, co bych ve svém začátku udělal jinak, což by mohlo sloužit jako taková inspirace pro ty, kteří právě začínají. Tak pojďme na to!

1. Špatně zvolený obchodní styl

Než si obchodník najde svůj styl, nějakou dobu to trvá. Za tu dobu, co se věnuji obchodování na burze, jsem vystřídal celou řadu obchodních stylů (některým se věnuji dodnes, některé jsem zcela pustil k vodě). Těch přístupů existuje samozřejmě celá řada a každému vyhovuje něco jiného. V kontaktu jsem byl s mnoha obchodníky, ať už úspěšnými či neúspěšnými. Danou problematiku výběru obchodního stylu jsem tedy schopen posoudit nejen na základě vlastních zkušeností, ale i zkušeností ostatních obchodníků.

A co mi z toho vychází? Nechci vyloženě tvrdit, že jsou špatné a dobré obchodní styly, funkční a nefunkční, ale vidím to tak, že s některými obchodními styly je daleko jednodušší uspět, bez ohledu na preference a charakterové vlastnosti obchodníka.

Jak jsem zmínil, obchodních přístupů-stylů je nespočet. Pokud přeskočím úplně tu první základní fázi burzovního studia, kdy začínající obchodník získává primární povědomí o burze, učí se základní terminologii a objevuje co je to trading, tak vůbec první, co je potřeba udělat při přechodu k praxi, je najít si svůj obchodní přístup. Většinou to funguje tak, že začátečník narazí na konkrétní zdroj informací (web, blog, kniha, broker), jehož autor obchoduje nějakým obchodním stylem, k tomuto se upne a dostane se do jakéhosi vakua. Nabude vědomí, že prezentovaný obchodní styl, je ta jediná možná a funkční cesta. Můj případ.

Upnul jsem se k jedinému zdroji informací a byl jsem jako tažný kůň s klapkami na očích. Navíc zpětně vidím, že daný obchodní styl byl pro mě, jako začínajícího obchodníka, ten nejméně vhodný. Tehdy jsem to ale nevěděl. Neměl jsem zkušenosti, nebyl jsem v kontaktu s žádnými zkušenějšími tradery, byl jsem jako malá rybka v oceánu plném dravců.

Jakým obchodním stylem jsem tehdy obchodoval? Obchodoval jsem intradenně futures na americké akciové indexy. Konkrétně trh e-mini DowJones 30 (ticker YM). Obchodoval jsem na 1-minutovém grafu. No prostě pro začátečníka jednoznačně sebevražda. Intradenní obchodování je emočně a technicky daleko náročnější než swingové obchodování. Navíc dle mých zkušeností a analýz, čím nižší obchodovaný timeframe, tím více falešných pohybů. Pohyby na nižším timeframe jsou dle mého pohledu daleko méně čitelnější a méně logičtější.

Intradenní obchodování je pro začínajícího obchodníka ten nejméně vhodný obchodní styl.

Tento obchodní styl, tedy intradenní obchodování, byl pro mě tehdy jediná možná cesta. Což byla samozřejmě chyba. Žil jsem v přesvědčení, že ostatní obchodní styly jsou nefunkční. Zároveň si taky musím přiznat, že v podstatě o ostatních obchodních stylech jsem měl pouze pramalé základní povědomí. Nebyl jsem otevřený pro přísun dalších informací, byl jsem zaslepený.

Co bych nyní poradil svému dřívějšímu já? Rozhodně přistupovat k prezentovaným informacím s rezervou, nebrat je jako dogma, ale dokázat si s přibývajícími zkušenostmi vytvořit svůj vlastní názor. Určitě bych si dal daleko větší čas na objevování různých obchodních stylů, ze začátku bych k tomu určitě přistupoval nezaujatě. Neupnul bych se pouze na jeden obchodní styl, ale vzal si 2-3 (např. mechanické strategie na akcie ETF, swingové obchodování opcí ať už směrově či nesměrově, swingové obchodování akcií diskréční formou), a tyto postupně testoval a zkoušel obchodovat na simulovaném účtu v rámci papertradingu.

Pravidlo číslo #1: Buďte otevření k prezentovaným informacích a v začátcích k nim přistupujte nezaujatě. Není pouze jediná funkční cesta!

2. Přehnaná očekávání

Tento bod velmi úzce souvisí právě s předchozím. Jednak v rovině toho, že každý obchodní styl má svůj potenciál, své možnosti a omezení. Potom taky v tom smyslu, že stejně tak jak jsme ovlivňováni zdrojem prezentovaných informací při výběru obchodního stylu, tak stejně nás ovlivňují i zdrojem prezentovaná očekávání.

Pokud začínající obchodník narazí na zdroj informací, kde je trading prezentován jako procházka rozkvetlým sadem, ve kterém se dolárky válejí volně na zemi a je to jen o tom, se ohnout a velmi snadno tyto zvednout, je v pasti. Ano, byl jsem v pasti. Nechal jsem si nasadit růžové brýle, které mi hodně dlouho trvalo sundat. Byla to samozřejmě moje chyba, za vinu to nikomu jinému nedávám. Hodně dlouho mi trvalo, než jsem zjistil, jaké procentuální zhodnocení je reálné a dlouhodobě udržitelné (nicméně trvalo mi to kratší dobu, než autorům serveru, na kterém jsem čerpal informace). Stejnou dobu mi trvalo, než jsem si uvědomil, že přehnaná očekávání jsou bičem, který jsme si na sebe upletli a tato nás brzdí v dosažení stabilních zisků.

Přehnaná očekávání jsou bičem, který jsme si na sebe upletli a tato nás brzdí v dosažení stabilních zisků.

Bohužel praxe v burzovním vzdělávání je taková, že většinou je trading prezentován ze špatného úhlu. Reklamní masáž ze strany marketérů je masivní, dennodenně jsme na internetu pod tlakem. Prezentováno je nám obchodování z pláže, prezentovány jsou nám milionové účty a statisícové zisky během pár dní. Rozhodně zde nebudu rozebírat tuto lacinou prezentaci, která je pouhou reklamou a s reálným tradingem má pramálo společného. Jen bych chtěl upozornit každého začínajícího obchodníka na tento nešvar, protože když je mu toto neustále podsouváno, tak potom nabude dojmu, že se vlastně jedná o standard, a že pokud nebude dosahovat totožných výsledků, je špatný trader a nemůžu uspět.

Jak jsem to měl já? No v podstatě úplně stejně. Burzovní informace jsem čerpal v prostoru, kde 100% a vyšší roční zhodnocení kapitálu bylo zcela běžnou záležitostí. Přijal jsem to jako standard a podle toho nastavil svá očekávání a cíle. Svým očekáváním jsem samozřejmě musel přizpůsobit i styl obchodování, protože jak jsem uvedl výše, tyto dva body spolu úzce souvisí. Namíchal jsem si smrtelný koktejl, který jsem si musel celý vypít až do dna. Nastavené cíle se mi nedařilo hned od začátku dosahovat. Tak jak v případě špatně zvoleného obchodního stylu, tak i očekávání byla nastavena špatně, konkrétně nereálně vysoká.

V motivačních knihách se často píše o tom, že bychom si měli dávat vysoké cíle. Za svou obchodní kariéru jsem přišel na to, že bychom to neměli brát doslova. Určitě souhlasím s tím, že stanovení cílů je důležité. Každému obchodníkovi, se kterým pracuji, doporučuji, aby si stanovil dlouhodobý finanční plán. Ten hlavní rozpor, v případě cílů při obchodování na burze, je ale ukryt jinde.

Trading je z velké části o psychologické odolnosti obchodníka, zde v porovnání s klasickým byznysem-podnikáním hraje psychologie daleko větší roli. Trader i podnikatel jsou oba pod psychickým tlakem, nicméně v případě tradera má psychický tlak daleko větší vliv na jeho výkonnost. Psychický tlak je zapříčiněn různými faktory. Z vlastní zkušenosti vím, že právě přehnaná očekávání jsou tím hlavním faktorem psychického tlaku. Tohoto se samozřejmě nikdy úplně nezbavíme, ale proč se mu zbytečně vystavovat.

Jak se projevují přehnaná očekávání v praxi? Pokud je například naším cílem ročně zhodnotit kapitál o 100% (což je dle mých zkušeností dlouhodobě naprosto nereálné) a po půl roce jsme pouze na zlomku plánované částky, začnou se nám v hlavě rojit myšlenky typu, že dělám něco špatně. Naše sebevědomí je podlomeno a náš psychický tlakoměr ukazuje vysoké hodnoty. Do hry začne daleko více vstupovat chamtivost a strach, což má za následek zvýšenou náchylnost k chybovosti. Naše psychická imunita je oslabena.

V tomto případě doporučuji naše očekávání, samozřejmě založená na backtestech a simulovaném obchodování-papertradingu, raději podhodnotit. Je to navíc taková psychologická pomůcka, taková berlička, díky které se při obchodování cítím daleko komfortněji. Osobně ročně cílím na +-30% roční zhodnocení obchodovaného kapitálu. Díky tomuto svému správně nastavenému očekávání vím, že mi stačí například 8 ziskových obchodů, abych splnil stanovený roční cíl. A to není tak nereálné i pro začínajícího obchodníka. Téměř pravidelně mám tento svůj cíl splněn již v polovině roku. Dokážete si představit, jak pohodlně se mi obchoduje, když vím, že již mám splněno? To, co vydělám navíc, beru pouze jako bonus ne jako povinnost. Jan Muhlfeit ve svých knihách Pozitivní leader a Odemykání dětského potenciálu tento stav popisuje jako flow. Ve stavu flow nejsme ovlivňováni vnějšími ani vnitřními vlivy, jsme úplně ponořeni do činnosti, ve které není prostor pro obavy a strachy a jednáme zcela intuitivně, řekl bych až chladnokrevně.

Pravidlo číslo #2: Stůjte při zemi, přehnaná očekávání jsou v případě obchodování na burze zabijáky úspěchu!

3. SIM trading

Co jsem ve svých začátcích absolutně podcenil tak byl paper-trading.

Budu upřímný a půjdu s kůží na trh, nebojím se toho, si veřejně přiznat tuto obrovskou chybu. Obchodování na simulovaném účtu jsem v podstatě úplně vynechal. Co je ovšem nejhorší, tak asi půl roku jsem testoval jeden obchodní systém, který jsem nakonec zahodil, během jediného týdne otestoval systém nový a tento okamžitě nasadil do živého obchodování. A to hned s maximálním rizikem, který mi dovoloval můj money-management.

Aniž bych byl schopen vykázat pozitivní výsledky v rámci tréninku, pustil jsem se hned do zápasu. Já vlastně onen pomyslný trénink úplně vynechal. Obchodní platformu a její obsluhu, tedy samotné zadání obchodních příkazů, jsem neměl dostatečně zažité. O chování obchodního systému v reálných podmínkách jsem nevěděl nic. Jak taky, když jsem za sebou měl pouze backtesty. Sledovat, jak se cena každou vteřinu po našem vstupu mění, jak se každou vteřinu mění otevřený zisk/ztráta, je něco úplně jiného než toto sledovat v rámci backtestů. Jenže na vlastní kůži jsem to okusil až při obchodování s reálnými penězi.

Jak jsem mohl udělat takovou chybu? Proč jsem zbytečně riskoval svoje těžce vydělané peníze? Začátečnická nerozvážnost a v mém případě taky mladická nezodpovědnost. Dneska už si vydělaných peněz vážím daleko více a takové riziko bych už nyní nepodstoupil. O papertradingu jsem věděl, nicméně chtěl jsem začít hned vydělávat, a obchodovat s jakýmsi fiktivním kapitálem jsem pokládal za ztrátu času. Byl jsem až moc chamtivý a netrpělivý. Na papíře v rámci backtestů to všechno vypadalo tak růžově a strašně jednoduše :-D Byl jsem až moc sebevědomý na to, abych si přiznal, že nejsem technicky ani emočně připraven na live trading. Ach, to přehnané sebevědomí.

Pravidlo číslo #3: Nikdy nezačínejte obchodovat živě bez předchozího paper-tradingu!

4. Broker

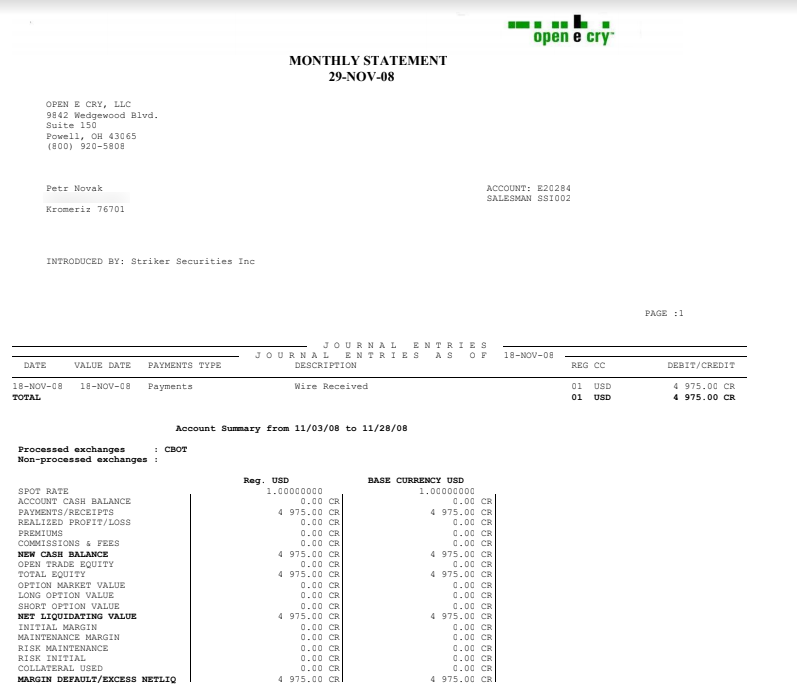

Další obrovskou chybou byla volba brokera. Ačkoliv jsem se správně hned na začátku vyhnul pofidérním brokerským společnostem (zejména těm tuzemským) a zvolil amerického brokera, co se týče samotné jeho volby, byl to krok vedle. Neudělal jsem si pořádný průzkum trhu a opět dal na doporučení zdroje, ze kterého jsem čerpal. Ve výpisu, který Vám za chvíli ukážu, uvidíte, o jakou společnost se jednalo, takže nebudu nijak zatajovat jeho jméno.

Můj první reálný obchodní účet jsem si otevřel u brokera Striker Securities (spadající pod OEC). Účet jsem si otevřel u této společnosti i z toho důvodu, že v ní působil česky mluvící pracovník. I přestože se považuji za pokročilého angličtináře, trochu jsem se bál jazykové bariéry. Nyní již vím, že pro komunikaci s anglicky mluvícím brokerem mi pomalu stačí google překladač. Jen je potřeba se toho nebát a jak se říká, vystoupit z komfortní zóny. Ano, chápu, je to pro nás v začátcích něco nového, peníze posíláme do zahraničí, fyzicky v podstatě v kontaktu s brokerem nejsme, ale největší hloupost je otevřít si obchodní účet kvůli výše uvedeným pochybnostem (neopodstatněným) u nějakého tuzemského brokera, kde kvalita nabízených služeb a výše poplatků je se zahraničím nesrovnatelná.

Jak jsem říkal, svůj první účet jsem si otevřel u americké brokerské společnosti. Jednalo se o solidního brokera. Kde tedy byla chyba? Ta hlavní spočívala v nákladech, tedy ve výšce komisí. Dobře si spočítejte, jaké procento ze zisku Vám sežerou komise. Já tak neudělal, neuvědomoval jsem si, že komise v mém případě budou tvořit zhruba 10-20% realizovaného zisku. Konkrétně jsem platil v průměru 9,5 USD za obchod, nyní platím pouze 2 USD. Samozřejmě se psal rok 2008, takže ceny byly trošku jinde. Ovšem například Interactive brokers fungovali již tehdy a jejich poplatky byly stejné jako nyní, tedy právě ty 2 USD za obchod. Na druhou stranu, když jsem se na začátku svého obchodování rozhodoval, u kterého brokera si otevřít obchodní účet, byl jsem doslova bombardován jednou nejmenovanou tuzemskou brokerskou společností, kde mi nabízeli komise ve výši 25 USD. Od strikera jsem po zhruba roce a půl přešel k brokerské společnosti CQG, kde jsem se dostal na 4,5 USD.

Dobře si spočítejte, jaké procento ze zisku Vám sežerou komise. Já tak neudělal, neuvědomoval jsem si, že komise v mém případě budou tvořit zhruba 10-20% realizovaného zisku.

V kombinaci s intradenním obchodováním, kde ten počet realizovaných obchodů je daleko vyšší než v případě obchodování swingového, je taková výška poplatků za obchod smrtící. Druhým faktem je průměrný zisk, který se s obchodovaným timeframe úměrně snižuje, kdy průměrné zisky v případě intradenního obchodování budou nižší než v případě obchodování swingového.

Za první rok živého obchodování jsem na komisích brokerovi zaplatil nepředstavitelných 2121,38 USD. Schválně jsem si udělal srovnání, udělal jsem si simulaci, jakých výsledků bych dosáhl, kdybych neplatil tak vysoké poplatky za obchod. Tedy místo 9 USD jsem započítával u každého obchodu poloviční komise (4,5 USD) a výsledky mě pomalu vyrazily dech. Svůj první live rok bych zakončil v mírném zisku. To není tak špatné na to, kolika dalších chyb jsem se dopouštěl.

Samozřejmě, že volba brokera nebyla ta hlavní příčina mého neúspěchu na burze. I přesto, že bych neplatil tak vysoké komise, výsledky by byly příznivější (dokonce bych první rok nezakončil v mínusu), nicméně pořád bych byl totální burzovní cucák, který dělá spoustu dalších chyb. Začínající obchodník si řekne, že volba brokera je až to poslední, co by jej mělo zajímat, ale sami na mém příkladu vidíte, že by se tento krok rozhodně neměl podceňovat.

Pravidlo číslo #4: Spočítejte si, jakou část průměrného zisku Vám sežerou poplatky za obchod, a pokud je procento příliš vysoké, je potřeba snížit poplatky za obchod nebo zvýšit průměrný zisk.

5. Špatný obchodní systém

Dalo by se říct, že špatný obchodní systém byl ten nejmenší problém, se kterým jsem se potýkal. Samozřejmě, když se zpětně podívám na to, co jsem obchodoval, tak se musím smát. Moje obchodní systémy postrádaly logiku, velmi vzdáleně braly v potaz celkový tržní kontext a nebyly v souladu se základními tržními premisami. Ale jak jsem kdysi četl zajímavé přirovnání, tak obchodovat se dá i podle zahnutého koštěte. Proto tu hlavní příčinu neúspěchu neshledávám právě v tomto bodě.

Moje obchodní systémy postrádaly logiku, velmi vzdáleně braly v potaz celkový tržní kontext a nebyly v souladu se základními tržními premisami.

Jaké obchodní systémy jsem obchodoval? Můj první obchodní systém byl založen na jednoduchém price action patternu, konkrétně jsem chtěl na 1-minutovém timeframe vidět dvě rostoucí úsečky o stanovené velikosti jdoucí bezprostředně za sebou, kdy po této situaci jsem vstupoval do dlouhé pozice. Používal jsem stop-loss a profit-target, kdy výstup jsem realizoval buď na jednom nebo na druhém. Korekce ani trend jsem v tomto případě nijak nesledoval. O kontextu trhu jsem neměl ani ponětí. Ano, jednalo se o hodně amatérský přístup, nicméně pokud bych jej doplnil právě analýzou kontextu, například trendu na vyšším timeframe nebo analýzou logických úrovní (support/resistance), již by to dávalo větší smysl. Nehledě na to, že daného systému jsem byl schopen se držet pouhé 3 měsíce, ale tuto chybu rozeberu za malou chvíli.

Druhý obchodní systém byl již komplexnější, nicméně chyba zde spočívala v něčem jiném. Jednalo se o převzatý obchodní systém, který jsem převzal úplně doslova, aniž bych chápal, co vlastně obchoduji. Obchodoval jsem jej naprosto mechanicky, slepě bez ohledu na před malou chvílí zmiňovaný kontext trhu. Zatímco u prvního obchodního systému jsem trend trhu vůbec nezohledňoval, v tomto případě jsem již na základě indikátorů alespoň hrubě věděl, v jaké fázi se trh nachází. Opět jsem se ovšem soustředil jen na jeden timeframe (1-minutový) a ochuzoval se tak o celkový pohled na strukturu trhu. V rámci tohoto mého druhého obchodního systému jsem používal dva indikátory, a to indikátor CCI pro vstup do obchodu a klouzavý průměr pro analýzu trendu trhu.

Tedy chyba v tomto případě spočívala v nesprávném, resp. vůbec žádném pochopení smyslu indikátorů (to stejné platí i pro patterny). Každý indikátor, každý cenový pattern, nám popisuje určitý stav trhu, popisuje nám vybranou obchodní situaci. Místo toho, abych si uvědomil a pochopil pravou podstatu, proč vstupuji právě ve chvíli, když se indikátor dostane na určitou hladinu nebo vytvoří sledovaný pattern, soustředil jsem pouze na tu danou situaci. Nevnímal jsem vůbec okolní souvislosti. A právě této chyby se podle mě dopouští drtivá většina začínajících obchodníků. U tohoto druhého obchodního systému jsem vydržel tentokrát 5 měsíců, ovšem stále krátká doba, ale o tom až za chvíli.

Místo toho, abych si uvědomil a pochopil pravou podstatu, proč vstupuji právě ve chvíli, když se indikátor dostane na určitou hladinu nebo vytvoří sledovaný pattern, soustředil jsem pouze na tu danou situaci.

Zpětně co tak vidím, byl z mého pohledu nejlepším systémem v začátcích, právě ten třetí. Rozhodně netvrdím, že to byl dokonalý obchodní systém, ale zpětně to hodnotím jako určitý posun. Tento obchodní systém jsem sestavil zcela sám. Nějaké malé zkušenosti jsem za těch 8 měsíců live tradingu nabyl, trhy jsem měl již trochu nasledované, což jsem zahrnul do svého nového obchodního systému. Zde chyba ovšem spočívala v tom, že daný obchodní systém úplně neseděl mé osobnosti. Ačkoliv se jednalo o na základě testů funkční obchodní systém, s tímto jsem se nedokázal ztotožnit, nedokázal jsem jej přijmout za svůj.

Ne nadarmo se říká, že každý obchodník by si měl najít obchodní styl a s ním související obchodní systém, který vyhovuje jeho charakterovým rysům, jeho osobnosti. Úspěch totiž vyžaduje shodu mezi osobností a prostředím, ve kterém působí. Pro Vaši představu, daný obchodní systém pracoval na stále stejném trhu e-mini DowJones 30 (ticker YM) s premarketem, tedy vývojem trhu na 15-minutovém timeframe mimo obchodní hodiny (do 15:30 hodin našeho času). Zajímal mě vývoj ceny v premarketu a na základě aktuálního trendu jsem ihned po otevření trhu zaujímal příslušnou pozici (long/short). Daný obchodní systém jsem právě z výše uvedeného důvodu vydržel obchodovat pouze 2 měsíce.

Poté jsem se na delší čas vrátil ke svému druhému obchodnímu systému, který jsem lehce upravil a doplnil o další vstupní situace. Myslel jsem si, že přidáním podmínek pro vstup do obchodu, dokážu zlepšit systém samotný. Stále jsem ovšem přehlížel kontext trhu. Svou pozornost jsem stále zaměřoval na špatné věci.

Pravidlo číslo #5: Nepracujte s obchodním systémem, kterému nerozumíte a se kterým se necítíte v pohodě. Obchodní systém neobchodujte slepě, ale snažte se jej zasadit do celkového kontextu trhu.

6. Střídání obchodních systémů

V prvním roce live tradingu jsem vystřídal 4 obchodní systémy. Jak jistě tušíte podle toho, co jsem zmiňoval u předešlých chyb, tak tímto způsobem by se to dělat nemělo. Rozhodně by se to tak nemělo dělat při obchodování na live účtu. Ok, kdybych zkoušel a měnil různé obchodní systémy v rámci papertradingu, tak by to bylo v pořádku. Ale do obchodování na reálném účtu bychom měli jít již pevně rozhodnuti, že obchodní systém, který jdeme obchodovat, je funkční, vyhovuje naší osobnosti a jsme schopni jej konzistentně obchodovat jak po technické tak emocionální stránce. Nehledě na to, že posoudit funkčnost obchodního systému během 2-5 měsíců prostě nelze. Během takové krátké doby se absolutně nemůže projevit statistická výhoda daného obchodního systému. Můžeme natrefit na tržní prostředí, které našemu obchodnímu systému vyhovuje nebo naopak na prostředí, ve kterém náš obchodní systém produkuje dílčí ztráty. Do dnešního dne, jsem nenalezl obchodní systém, který by byl ziskový každý týden nebo měsíc v roce. Ovšem dneska se na to dívám již jinak a ani takový obchodní systém nehledám. Vím, že výkonnostní křivka (tzv. equity křivka) lze vyhladit jinými způsoby, například diverzifikací.

Posoudit funkčnost obchodního systému během 2-5 měsíců prostě nelze. Během takové krátké doby se absolutně nemůže projevit statistická výhoda daného obchodního systému.

V dnešní době obchoduji více obchodních systémů a soustředím se na konzistentní aplikace každého zvlášť. Jenže jak se k tomu postavit v začátcích? Je hloupost, aby začínající obchodník obchodoval hned několik obchodních systémů paralelně, což bez dostatečných zkušeností není možné. Začínající obchodník si nejdříve musí osvojit nezbytné základy, získat jakousi obchodní rutinu, naučit se trpělivosti i konzistentnosti a zakusit psychologické aspekty obchodování na burze. Až teprve poté může pomýšlet o diverzifikaci skrze systémy.

Ale to jsem trochu odbočil, vraťme se tedy zpět k tématu konzistence, kterou jsem postrádal. Bez konzistence nemůžeme na burze nikdy uspět, protože právě bez striktní a dlouhodobé aplikace obchodního systému tento nikdy nebude fungovat. Že obchodování na burze není o tom mít „pravdu“, ale je o statistice a pravděpodobnosti, jsem tehdy již jakési povědomí měl, ale určitě jsem to nechápal. I přestože mám ekonomické vzdělání a matematika mě vždycky bavila, nedokázal jsem se ztotožnit s teorií pravděpodobnosti. Konkrétně s tím pravidlem, že pokud má můj obchodní systém například 50% pravděpodobnost úspěchu, neznamená to nutně, že každý druhý obchod bude ziskový, tedy že se pravidelně budou střídat ziskové i ztrátové obchody. Může se klidně stát, že bude prvních 10 obchodů ztrátových, ale čím vyšší počet obchodů realizuji, tím více se bude konečný poměr ziskových a ztrátových obchodů rovnat právě 50%. Opět opakuji, není důležité něco vědět, ale být s tím vnitřně ztotožněn. Já věděl, jak funguje teorie pravděpodobnosti, ale v podvědomí jsem měl jakýsi blok.

Bez konzistence nemůžeme na burze nikdy uspět, protože právě bez striktní a dlouhodobé aplikace obchodního systému tento nikdy nebude fungovat.

Pojem konzistence je v tradingu zmiňován poměrně často. Pod tímto pojmem si osobně představuji dlouhodobou aplikaci obchodního systému, ale i samotné následování obchodních pravidel systému. Jsou v podstatě dva typy nekonzistentních obchodníků. Ti, kteří střídají obchodní systémy jako na běžícím páse. Pokud se jejich obchodnímu systému nedaří podle vysněných, někdy nereálných očekávání, přestanou jej obchodovat a nahradí jiným. Tím se dostávají do začarovaného kruhu, protože situace se, dříve či později, bude stejně jako u předchozího obchodního systému opakovat. Druhým typem nekonzistentních obchodníků jsou ti, kteří nejsou schopni se držet pravidel svého obchodního systému, tedy obchodují mimo plán. Nejhorší je samozřejmě kombinace obojího, i když výsledek je v konečném součtu stejný – neúspěch. Já jsem byl nekonzistentní v tom smyslu, že jsem nebyl schopný své obchodní systémy obchodovat dlouhodobě.

Pravidlo číslo #6: Obchodní systém obchodujte konzistentně, tedy dlouhodobě se pevně držte stanovených pravidel. Bez konzistence Váš obchodní systém nebude nikdy fungovat, protože se dostatečně neprojeví jeho statistická výhoda.

„Trading je jako spojitá nádoba, jako mozaika, kde by jednotlivé dílky měly správně zapadnout do sebe. Jeden dílek je závislý na tom druhém a víceméně se navzájem ovlivňují. Pokud do mozaiky špatně zasadíme jeden kousek, pořád ten konečný obraz bude ještě nějak rozpoznatelný, ale pokud špatně zasadíme více dílků, konečný obraz již nebude dávat smysl.“

Začínal jsem s kapitálem ve výši 5000USD, kdy ihned po nafundování obchodního účtu jsem se zděsil, když se mi ukázala o 25USD nižší. Ještě jsem neudělal ani obchod a už jsem byl ztrátový :-) Jednalo se o poplatek za vklad, který mi v dnešního době přijde úsměvný. Můj současný broker Interactive brokers má bankovní účet v ČR, takže při vkladech a výběrech se jedná o tuzemský převod, tedy bez poplatku. O mém obchodním stylu a konkrétních obchodních systémech jsem již psal v rámci jednotlivých chyb před malou chvílí, takže ty již rozebírat nebudu. Nyní se podívám na konkrétní obchodní výsledky.

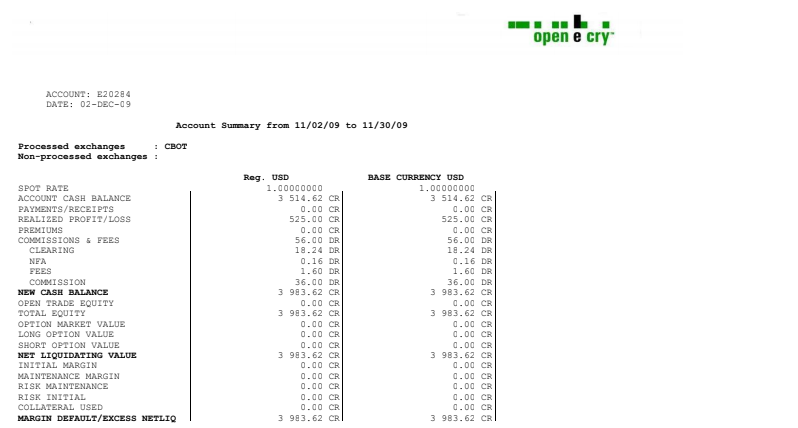

Během prvních 12 obchodních měsíců v rámci živého obchodování jsem realizoval celkem 225 obchodů. Pro začínajícího obchodníka celkem pecka, že? Tak vysoký počet obchodů souvisí především s obchodním stylem, tedy intradenním obchodováním. Na jednu stranu to bylo dobrá škola. Logicky, čím větší kvantum obchodů, tím rychlejší sbírání zkušeností.

Co se týče poměru ziskových a ztrátových obchodů, tedy procentuální úspěšnosti, tak tu jsem měl 58%. Ano, podařilo se mi mít více obchodů ziskových než ztrátových. Ovšem v čem vidím rezervy, tak i přestože mi trh nabízel daleko větší potenciál, nedokázal jsem jej díky své netrpělivosti využít. Obchody jsem zavíral zbytečně brzy, což se projevilo na lehce záporném RRR, tedy poměru průměrného zisku a průměrné ztráty.

Přestože mi trh nabízel daleko větší potenciál, nedokázal jsem jej díky své netrpělivosti využít. Obchody jsem zavíral zbytečně brzy, což se projevilo na lehce záporném RRR.

Jak již víte, obchodování jsem začínal s účtem ve výši 4975 USD, přičemž po 12 měsících jsem na účtu měl 3983,62 USD, což je ztráta ve výši -20%. Příčiny, které stály za tímto výsledkem jsem vyjmenoval výše, nicméně výsledkově se na tomto nejvíce projevily právě poplatky za obchod (komise).

Komise v tomto případě tvořili 42% počátečního kapitálu. Část komisí se mi podařilo pokrýt realizovaným ziskem. Během prvních 12 měsíců live tradingu jsem dokázal realizovat hrubý zisk (před odečtením komisí) ve výši 1130 USD. Opět se nejedná o špatný výsledek pro naprostého burzovního nováčka, ale k čemu mě to bylo, když jsem si nedokázal pohlídat ostatní náklady, tedy výšku poplatků za obchody. Opět paralela z klasickým podnikáním.

Pro srovnání, čistě teoreticky, kdybych na komisích platil pouze 4,5 USD namísto 9,5 USD (což v té době bylo naprosto reálné u konkurenčních brokerů), tak bych nebyl ve ztrátě -20%, ale v zisku +2%. A to se nebavím o poplatku ve výši 2 USD, za který obchoduji v současnosti u IB. V tomto případě by byl zisk +6,8%. Není to žádná sláva, ale rozdíl je to obrovský. Pro burzovního začátečníka je to úspěch. Moje realita byla ovšem jiná…

Často hovořím o tom, že trading je byznys jako jakýkoliv jiný. Přirovnávám obchodování na burze – trading ke klasickému podnikání. Ve svých začátcích jsem se tímto ovšem neřídil. Svoje obchodní začátky bych přirovnal spíše ke hře než k byznysu. Bohužel je to tak. Nicméně každý si musí projít nějakým vývojem a nic není zadarmo. Nikdo Vám nedá nic na zlatém podnose. Důležité je učit se chyb. Někomu stačí se učit z chyb druhých, ale podle mě nejlepší školou jsou chyby vlastní. Sice je tato varianta nákladnější, ale jak se říká, škola života je k nezaplacení.

Určitě bych zvolil méně agresivnější obchodní styl. Jak jsem říkal, intradenní obchodování je pro začínajícího obchodníka dle mého názoru ten nejméně vhodný přístup. Určitě bych šel cestou swingového obchodování akcií a ETF, případně opcí. Opce jsou, co se týče jejich struktury, lehce náročnější na pochopení, ale i tak se jedná o dobrou cestu. Ještě co se týče intradenního obchodování, tak v rámci tohoto obchodního stylu jsem začal být úspěšný až ve chvíli, kdy jsem byl schopen vydělávat malé ale stabilní částky v rámci swingového obchodování ETF. Na tom je dobře vidět, jak důležitá je v tradingu obchodníkova hlava. Přehodnotil jsem svá očekávání, přestal jsem tolik tlačit na pilu a hlavně jsem poznal, že to skutečně jde. V současnosti již intradenně neobchoduji. Důvod je prostý, daný obchodní styl mi nevyhovuje z hlediska časové a emoční náročnosti.

Obchodní strategii bych zvolil čistě mechanickou, abych měl co nejmenší prostor pro subjektivní rozhodování. Začátečník totiž u diskréčních strategií snadno sklouzne k obchodům mimo plán, protože v těchto situacích ještě nedokáže rozeznat, zda dané rozhodnutí nevychází z jeho aktuálního psychického rozpoložení. Diskréční strategie vyžadují zkušenosti, které začátečník nemá. Právě realizované obchody skrze mechanické systémy pro něj budou skvělá škola. Získá potřebné zkušenosti, získá cit pro trhy, protože s nimi bude každý den v kontaktu a bude se moci posunout například k diskrečním strategiím, případně bude moci přidat do svého portfolia více mechanických strategií, které mu zajistí stabilnější výsledky. Ono totiž mechanické strategie jsou sice jednodušší, ale mají i své nevýhody. Při obchodování jedné mechanické strategie je nevýhodou jistá nestabilita výnosové křivky (tzv. equity). Ale určitě se jedná o dlouhodobě funkční a dle mého názoru do začátku nejlepší možnou cestu. Je potřeba se smířit s tím, že nejen v tradingu, ale při jakékoliv činnosti, musíme začínat od těch jednodušších činností a postupně se posouvat k těm složitějším. Každý vývoj má svou strukturu a pokud bychom chtěli přeskočit nějaký stupínek, dříve či později nás to dožene. Je tedy potřeba postupovat systematicky.

Dále, co bych poradil svému dřívějšímu já, by byl výběr brokera. O tom netřeba se dále rozepisovat. Jestli platit za provedený obchod 9,5 USD nebo 2 USD je sakra rozdíl. Na mém příkladu vidíte, že právě výška poplatků za obchod (komisí), dokáže drasticky ovlivnit celkový výsledek. Samozřejmě to má potom za následek obchodníkovo špatné psychické rozpoložení. Přitom řešení je tak snadné, udělat si průzkum trhu a neskočit unáhleně na první nabídku.

Stanovil bych si jakýsi dlouhodobý finanční plán. Dopodrobna bych si rozepsal po jednotlivých kvartálech (měsíc je příliš krátká doba), kde bych se z hlediska svých výsledků chtěl pohybovat. Snažil bych se držet více při zemi a cílil kvartálně třeba na 4% zhodnocení. Při 1% riskovaného kapitálu (což je velmi konzervativní přístup, osobně nyní riskuji na obchod 3%) a pozitivním RRR 1:2 by se v podstatě jednalo o 2 ziskové obchody. Daný příklad je naprosto realistický a i pro začátečníka snadno dosažitelný. Takový finanční plán bych si udělal na 4 roky dopředu. Při správném money-managementu, včetně position sizingu (složené úročení), bych dopředu věděl, že za 4 roky bude můj počáteční kapitál dvojnásobný. A pak už je to jen o tom, se svého plánu držet. Pokud máme před sebou takový plán, daleko lépe se potom můžeme soustředit na správnou exekuci obchodního systému.

S tím samozřejmě souvisí i závazek, obchodovat vybraný obchodní systém po stanovenou dobu 4 let. Daný obchodní systém bych pochopitelně již nyní předem kvalitně otestoval v rámci backtestu, abych měl k ruce jeho historické výsledky, které mimo jiné podpoří mou důvěru v něj. Tento bych před nasazením do live tradingu nejdříve obchodoval po dobu 3-6 měsíců v rámci papertradingu. Délka papertradingu je u každého individuální. Co se týče mechanických strategií, tak pro mě papertrading neslouží vyloženě k tomu, abych zjistil, zda obchodní systém funguje či nikoliv. Slouží mě primárně k tomu, abych se jej naučil správně aplikovat v živém trhu, a také abych si zvykl na jistou emoční zátěž. Co se týče samotných emocí, tak ty stejně v rámci live tradingu budou úplně někde jinde, tedy tyto zkušenosti získáme jedině právě v rámci obchodování s reálným kapitálem. Až bych se cítil se svým obchodním systémem pevný v kramflecích, přešel bych k jeho nasazení na reálný účet.

A jsme u konce :-) Doufám, že Vám moje předchozí slova byla k užitku, že Vám budou sloužit jako motivace nebo jako návod, jaký postoj k tradingu zaujmout. Ať se Vám daří…

Hezký den, Petr!